財政部近日(114/09/10)正式發布網紅稅最新規範,針對經常性於社群媒體、影音平台等網路媒體發表創作的「網紅」,明定須辦理稅籍登記並申報繳納營業稅。

一、適用對象

1.網紅:經常性於社群媒體、影音平台、線上媒體創作或分享資訊並取得收益的個人。

2.平台:包含境內與境外之影音平台、社群網站等,與網紅合作並分潤收入。

二、網紅稅籍登記要件

境內網紅若符合以下任一情況,應辦理營業稅稅籍登記:

1.在台灣設有實體固定營業場所

2.具有營業牌號

3.僱用人員協助銷售。

4.透過網路銷售勞務,當月銷售額達到營業稅起徵點:

銷售貨物:10 萬元

銷售勞務:5 萬元

三、勞務性質及課徵原則

先課營業稅 → 再課所得稅(營所稅/綜所稅)

網紅提供之表演勞務,不再屬於「執行業務者」或「受僱勞務」,而屬「營業人」提供之勞務。

平台自廣告主或付費觀眾取得收入,以及網紅自平台取得分潤,均需依規定課徵營業稅。

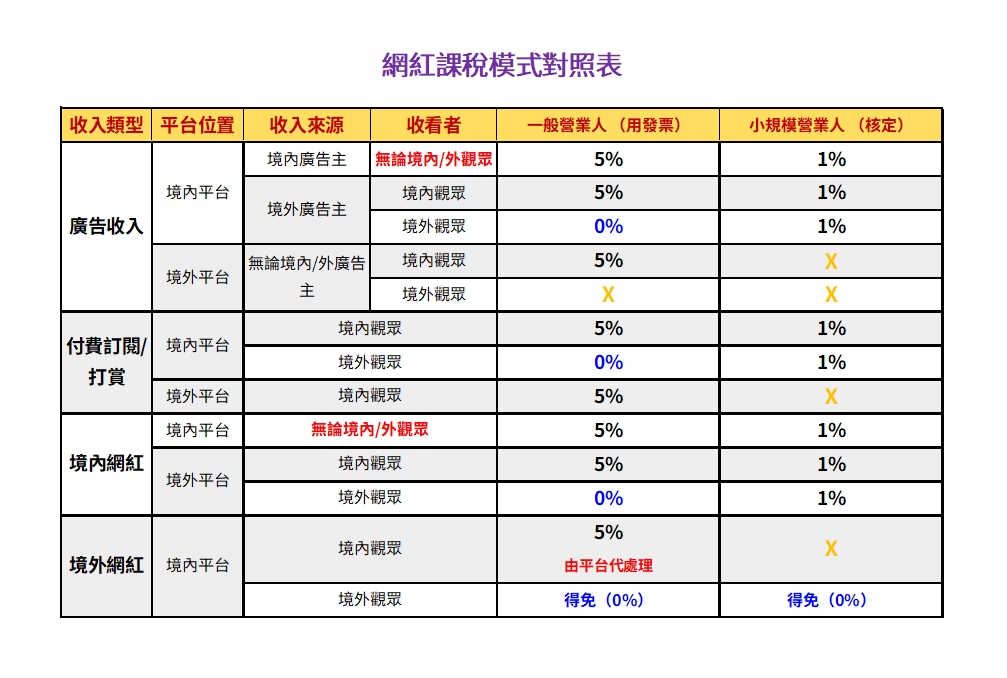

課稅判斷不僅看契約簽訂方(網紅與平台),更需依「觀眾所在地」決定是否屬我國課稅範圍:

境內觀眾收入:5% 稅率 或 查定課稅 1%(小規模營業人)。

境外觀眾收入:0%稅率

舉例說明:

一位台灣網紅自 YouTube 獲得分潤 65 元(勞務收入)

其中80%來自境內觀眾(52元) → 應課 5%(或小規模 1%)

其中20%來自境外觀眾(13元) → 適用 0%稅率

輔導期間免罰:114/09/10~115/06/30

資料來源:財政部